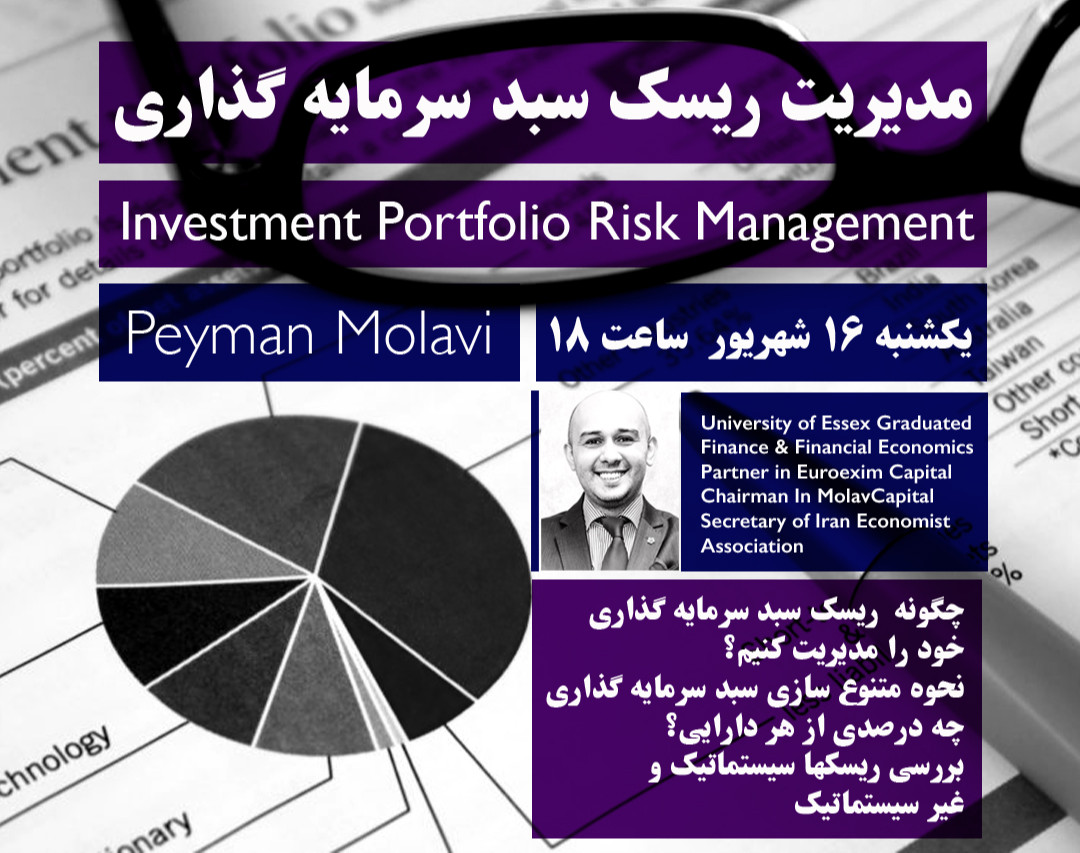

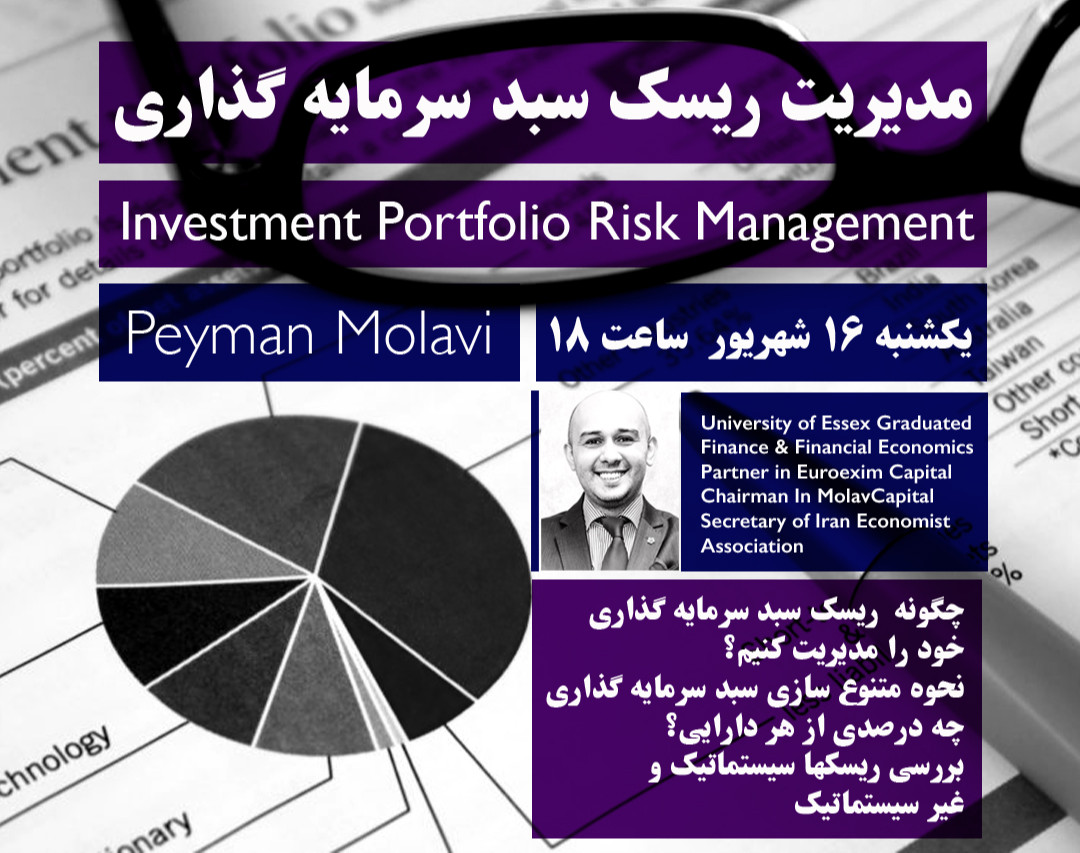

وبینار مدیریت ریسک سبد سرمایه گذاری

برگزار شده

وبینار مدیریت ریسک سبد سرمایه گذاری

برگزار شده

توضیحات

ریسک از این ناشی می شود که ندانی چه کار داری می کنی

وارن بافت

اقتصاد ایران اقتصادی است پر ریسک، نوسانات ممتد ارزی، تورم بالا، نرخ بهره منفی، افزایش نقدینگی و بسیاری از متغیر های کلان دیگر ، در این اقتصاد برای ماندن و حفظ دارایی ها باید یک استراتژی مشخص مدیریت ریسک در کنار سبدی از دارایی ها داشت.

چه بسیار ایرانیانی که بدون آگاهی از نحوه چیدمان سبد دارایی ها فرصتهای بینظیری را از خود و خانواده خود دریغ کردند

خطای دسته بندی چگونه شما را در معرض ریسک قرار می دهد؟

به نمودار فوق نگاه کنید!

بورس کمترین بازده در مرداد و سایر بازارهای مثبت!

برای برخی این نمودار می تواند حرف دلشان باشد، مخصوصا کسانی که در مرداد ماه تازه واردان به بورس بودند!

اما این نوع دسته بندی ها در یک پریود زمانی می تواند گمراه کننده باشد!

چرا؟

چون به جای گفتن در باب آینده در حال ارایه داده های قبلی هستند! به عبارت دیگر نیازمند تحلیل هستند!

مثلا اینکه آیا بورسی که رشدش کند و منفی شد با موج جدیدی از رشد روبرو خواهد بود؟

آیا مسکن رشد خود را ادامه خواهد داد؟

آیا دلار در انتهای شهریور باز هم رکورد خواهد زد؟

آیا دلار جهانی به اوج خواهد رسید؟

و از همه مهمتر من به چه میزان در سبد سهامم باید از این دارایی ها برای مصون ماندن از تورم داشته باشم؟

خطای دسته بندی ما را از تحلیل درست باز می دارد!

جالب است فقط دو صندوق سرمایه گذاری در ۳۰ روز گذشته بازده مثبت داشته اند و این برای حرفه ای های بازار بسیار غم انگیز است!

یعنی بسیاری از حرفه ای ها هم در شوک هستند!

نام این دو صندوق بدون تعصب باید در ذهن ها حک شود!

در روز یکشنبه به بررسی نحوه قرار گیری دارایی ها در سبد سهام در شرایط حال حاضر خواهیم پرداخت!

چه میزان از هر دارایی را باید در سبد سرمایه گذاری نگه داریم؟

بازدهی بازار

بازدهی بازارهای طلا ، بورس ، سکه و ارز در هفته دوم شهریور ماه سال99

كاهش قدرت خريد در ٨ سال چه تاثيري بر سبد سرمايه گذاري دارد؟

چند عامل مهم با نگاه کردن به این نمودار برای ما پدیدار میشود نکته اول در اقتصاد ایران نزدیک به 8 سال است که قدرت خرید مردم با شدت بسیاری رو به کاهش است از 7 میلیون تومن به 4 میلیون تومن اما انچه که در سرمایه گذاری برای ما اهمیت پیدا میکند تاثیر کاهش قدرت خرید مردم بر رشد بازار های موازی از طریق تغییر سبد سرمایه گذاری فعالان اقتصادیست در اقتصادی که قدرت خرید کاهش می یابد بسیاری از مردم این کاهش قدرت خرید را به منزله عدم تقاضا برای بسیاری از حوزه ها در سرمایه گذاری میبینند این اشتباهیست مهلک به عنوان مثال در حوزه مسکن با بالا رفتن قیمت مترمربع مسکن در مناطق تهران و رسیدن آن به 20 وبعد به 25 و بعد به 30و بعد به 40 و حتی در مناطق شمال تهران منطقه 1 رسیدن به عدد 80 و 90 بسیاری میگفتند مگر امکان دارد بیش از این هم رشد پیدا کند در جواب بسیاری از این دوستان باید اعلام کنیم وقتی در اقتصادی نقدینگی رشد می کند و رشد نقدینگی عددش بسیار بسیار تند تر در حال حرکت است هم اکنون این متن را میخوانید به ازای هر ثانیه 14 میلیون تومان به نقدینگی اضافه میشود می توانید تقاضای اضافه شده در اقتصاد ایران را در کنار اقتصادی که رشد اقتصادی ندارد و کوچکتر میشود تصور کنید

سهامی را بخرید که برابر شوک های منفی کننده بازار مقاوم باشند، با شناخت شرکت ها و گدشته آن ها اینکار ساده است.

درک تفاوت اوراق بهادار از یکدیگر بسیار مهم است، اما آنچه از اهمیت بیشتری برخوردار است، چگونگی کنار هم قراردادن این اوراق برای دستیابی به هدفی معین میباشد. حال به اين اوراق ساير بازارهاي موازي را هم اضافه كنيد! ساخت پرتفوی به سرمایهگذاران کمک میکند تا بتوانند با ایجاد ترکیبی مناسب از داراییهای مالی به اهداف گوناگون خود دستیابند و از زیانهای مالی شدید جلوگیری نمایند. پرتفوی پرتفوی در لغت به معنای کیف چرمی است و در اصطلاح مالی به ترکیبی از داراییهای مختلف سرمایهگذاری اطلاق می شود که برای دستیابی به هدفی معین در کنار یکدیگر قرار گرفتهاند. برای تشکیل پرتفوی، میتوان از هرگونه دارایی مالی از قبیل املاک و مستغلات، سهام، اوراق با درآمد ثابت، وجه نقد و ... استفاده نمود. راهی ساده برای درک بهتر پرتفوی، در نظر گرفتن آن مانند یک نمودار دایرهای است که هر قسمت آن نشاندهنده نوع خاصی از سرمایهگذاری و میزان سرمایه فرد در آن بخش میباشد. ترکیب داراییهایی که افراد با توجه به هدف و استراتژی خود آن را بهکار میبرند، سطح ریسک و بازده مورد انتظار پرتفوی آنها را معین خواهد کرد.

یک پرتفوی تقریباً تهاجمی برای سرمایهگذارانی با افق زمانی بالاتر و میزان تحمل ریسک متوسط و روبه بالا مناسب است.

چنین پرتفویی معمولاً شامل 50 تا 55 درصد سهام، 35 تا 40 درصد اوراق با درآمد ثابت و 5 تا 10 درصد وجه نقد میشود.

شایان ذکر است که هر کدام از بخشهای ذکر شده را میتوان با توجه به میزان ریسک و بازده دلخواه به انواع مختلفی دستهبندی نمود. برای مثال، یک سرمایهگذار میتواند بخش سهام را به چند قسمت کوچکتر؛ سهام شرکتهای بزرگ، سهام شرکتهای کوچک و سهام شرکتهای بینالمللی تقسیمبندی کند. همچنین بخش اوراق با درآمد ثابت نیز ممکن است به کوتاهمدت یا بلندمدت و دولتی یا شرکتی تقسیمبندی شوند. واضح است که سرمایهگذاران با مهارت بیشتر، میتوانند چند دارایی دیگر از جمله قراردادهای آتی و اختیارها را نیز به مجموعه داراییها اضافه کنند. همانطور که قابل مشاهده است تعداد تخصیص دارایی ممکن در عمل نامحدود است.

براي بسياري كه اين روزها دنبال سبد سرمايه گذاري محافظه مارانه هستند بازارهاي موازي و حركت انها بسيار مهم است!

اما اگر تصور ميكنيد در طول يك دوره ٦ ماهه و يكساله نياز به بازنگري نخواهيد داشت بسيار اشتباه است! سبدهاي سرمايه گذاري در بازارها همواره مستعد تغييرند!

همانند مرداد ماه ١٣٩٩

هدف اصلی پرتفویهای محافظهکارانه، حفظ ارزش واقعی پرتفوی یا محافظت از ارزش پرتفوی دربرابر پدیده تورم است. پرتفویی که در ادامه نمایش داده شده، میزان زیادی درآمد از اوراق با درآمد ثابت ایجاد خواهد نمود و همچنین با داشتن میزانی سرمایهگذاری در سهام از پتانسیل رشد سرمایه در بلندمدت نیز برخوردار است.

وقتی خود را دقیق نمی شناسید نمی توانید ازدواج موفقی داشته باشید

وقتی خود را دقیق نمی شناسید نمی توانید آینده شغلی مناسبی اختیار کنید

وقتی خود را دقیق نمی شناسید نمی توانید از فرصتهای اطرافتان بهره مند باشید

وقتی خود را دقیق نمی شناسید نمی توانید سرمایه گذاری درستی انجام دهید

چرا؟

چه رابطه ای بین سرمایه گذاری و شخصیت ما وجود دارد؟

· IFT

تیپ شخصیتی آرمانگرا – شکل گرا – برون افکن

· IFR

تیپ شخصیتی آرمانگرا – شکل گرا – واقعبین

· FNT

تیپ شخصیتی شکل گرا – آمیز گرا – واقعبین

· INR

تیپ شخصیتی آرمانگرا – آمیز گرا – واقعبین

· PFT

تیپ شخصیتی عملگرا – شکل گرا – برون افکن

· PFR

تیپ شخصیتی برون افکن – شکل گرا – واقعبین

· PNT

تیپ شخصیتی برون افکن – آمیز گرا – واقعبین

خطای دسته بندی را مرتکب نشوید

خطای دسته بندی یعنی مقایسه ای همانند نمودار بالا!

فرض کنید با نمودار های مقایسه ای بازارهای امروز بخواهید برای سال آینده برنامه ریزی کنید!

بازار بورس ۵٪ منفی

بازار طلا ۵ ٪ مثبت

بازار مسکن ماهیانه ۱۰٪ مثبت

بازار دلار ۲٪ منفی

این داده ها برای بررسی روند خوبند اما ما را می توانند از چاله به چاه بیاندازند

خطای دسته بندی را جدی بگیرید

بازار گاوی و خرسی چیست؟

این دو واژه برای مشخص کردن روند کلی بازار سرمایه به کار گرفته میشوند. به عبارت ساده، هنگامیکه بازار رو به رشد باشد و قیمت سهام روندی صعودی دارد، میگویند «بازار گاوی» است؛ اما اگر قیمت سهام روندی نزولی داشته و رکود در اوضاع اقتصادی حاکم شده باشد، «بازار خرسی» مصداق مییابد.

گاو و خرس از کجا آمدهاند؟

ریشه اصلی این دو واژه بهطورقطع شناخته شده نیست، اما دو گمانه در رابطه با این مسئله وجود دارد که استناد به آنها رایجتر است. اولین توضیح، به نحوه جنگیدن این دو حیوان اشاره دارد. از طرفی، با توجه به اینکه گاو به هنگام حمله به دشمن، شاخهای خود را بهطرف بالا میگیرد، روند صعودی بازار را گاوی مینامند؛ اما از سوی دیگر، خرس در مقابله با رقیب خود، پنجههایش را به سمت پایین میگیرد و با او میجنگد. برخی بر این باورند که این مسئله علت استفاده از نام خرس به هنگام توصیف بازار نزولی است.

درگذشتهای دور، دلالانی وجود داشتند که پوست خرس میفروختند. درواقع، آنها پوست خرس را با قیمت همان روزبه مشتریان پیشفروش میکردند و چون اعتقاد داشتند که قیمت آن در آینده نزدیک کاهش خواهد یافت، در موعد تحویل پوست با پرداخت مبلغی کمتر به شکارچیان، از تفاوت قیمت خرید فعلی و پیشفروش سود کسب میکردند. این افراد به «خرسیها» شهرت یافته بودند و چون روند نزولی قیمت را پیشبینی میکردند، عدهای عقیده دارند که ریشه بازار خرسی از این افراد برگرفتهشده است. این مفسران در توجیه نام گاو نیز اشاره به مبارزات تاریخی گاو وحشی و خرس دارند که همواره در طول تاریخ، گاو نقطه مقابل خرس بوده است.

صندوق سرمایهگذاری هم نوع دیگری از ابزارهای نوین در خصوص معاملات طلا است. این صندوقها به پشتوانه طلا نوعی از صندوقهای کالایی قابل معامله در بورس است که سرمایههای جمعآوری شده از مشتریان در گواهی سپرده طلا و ابزارهای مبتنی بر طلا سرمایهگذاری میکند. به عبارت دیگر صندوق سرمایهگذاری با پشتوانه طلا امکان پیروی از بازده قیمت سکه طلا را فراهم میآورد و واحدهای سرمایهگذاری آن در بورس کالا قابل معامله است.

فعالیت اصلی این صندوق ها، سرمایهگذاری در گواهی سپرده سکه طلا بوده که به عنوان دارایی پایه صندوق در نظر گرفته شده بنابراین عملکرد صندوق به عملکرد سکه طلا بستگی دارد و بخش عمده منابع صندوق، صرف خرید گواهی سپرده سکه طلا میشود. اگر بخواهیم تعریف سادهتری از این نوع از صندوقها داشته باشیم میتوان گفت صندوقهای سرمایهگذاری طلا این امکان را به سرمایهگذاران میدهند تا به جای خرید و نگهداری کالای موردنظر و تحمل ضرر و زیان ناشی از سرقت، اوراق این صندوقها را خریداری کنند و نگرانی از بابت ریسک نگهداری آن کالا را نداشته باشند.

از آنجا که سرمایهگذاری مستقیم در حوزه فیزیکی سکه طلا، ریسک ناشی از لزوم حمل و نقل فیزیکی سکهها، کسب اطمینان از اصل بودن سکهها و پیگیری مستمر قیمت خرید و فروش و مسائلی از این دست را به همراه دارد، بنابراین استفاده از صندوقهای طلا میتواند تا حد زیادی این ریسکها را مدیریت کند.

قرارداد آتی ، قراردادی است که بر اساس آن فروشنده متعهد میشود در سررسید معین، مقدار معینی از کالای مشخص را به قیمت مشخص بفروشد و در مقابل، طرف دیگر قرارداد متعهد میشود همان کالا با همان مشخصات را در سررسید معین بخرد و برای اینکه هر دو طرف به تعهدات خود عمل نمایند باید مبلغی را به عنوان وجه تضمین اولیه نزد اتاق پایاپای بگذارند که متناسب با تغییرات قیمت آتی این وجه تضمین اولیه تعدیل می شود. قراردادهای آتی دو طرفه است و می توانیم بدون در اختیار داشتن کالا، آن را با مشخصات معین بفروشیم و در آینده (پس از چند ماه) آن را با قیمتی که اکنون توافق کردیم تحویل دهیم و پول آن را دریافت کنیم. این نوع معامله برای افرادی مثل کشاورزان و تولیدکنندگانی که قصد دارند ریسک خود را کم کنند بسیار مفید است. کشاورزی که می خواهد مطمئن شود در فصل برداشت محصول از نوسان قیمت در امان است و کارخانه ای که می خواهد برای برنامه ریزی و بودجه بندی، مقدار و قیمت خریدهای آینده خود را مشخص کند، می توانند از قرارداد آتی آن کالا برای رسیدن به اهداف خود استفاده کنند.

اختیار معامله، قراردادی است که به خریدار آن، اختیار و نه اجبار خرید یا فروش یک دارایی معین را در قیمت تعیین شده تا یکزمان مشخص اعطا میکند. از سوی دیگر فروشنده اختیار معامله اجبار دارد که تا پیش از انقضای مهلت آن، هر زمان که خریدار تمایل به اجرای قرارداد داشت، مفاد قرارداد را اجرا کرده و دارایی معین شده را در قیمت تعیین شده معامله کند. این اوراق ازنظر نوع قرارداد بر دو نوع کلی تعریف شدهاند: اختیار خرید (Call) و اختیار فروش (Put) و ازنظر نحوه اعمال نیز بر دو نوع کلی آمریکایی و اروپایی هستند. اختیار معامله آمریکایی در هر زمان تا زمان سررسید قابل اجراست اما اختیار معامله اروپایی فقط در تاریخ انقضا اجرا پذیر است. بهطور مثال، فرض کنید شما در پایان معاملات روز ۱۵ ژوئن سال ۲۰۰۷ میلادی ۱۰۰ سهم شرکت گوگل را با قیمت هر سهم ۵۰۵ دلار خریداری کردهاید. این سرمایهگذاری ۵۰۵ دلاری بهطور بالقوه در ریسک کامل گوگل (از یک خبر کوچک تا ورشکستگی کامل) شما در معرض خطر از دست دادن ارزش سرمایهگذاری خود قرار میدهد. بهمنظور پوشش ریسک این دارایی در برابر نوسانات نامطلوب بازار میتوان از اختیار فروش (Put Option) استفاده کرد. از آنجا که هر قرارداد اختیار فروش طبق تعریف ۱۰۰ سهم را کنترل میکند، برای از بین بردن ریسک سرمایهگذاری مذکور لازم است ۱۰ قرارداد اختیار فروش (مثلا در قیمت تعیین شده ۴۹۰ و تا سه ماه آینده) خریداری نمود. بدین معنی که با ادغام سرمایهگذاری اولیه خرید (۱۰۰۰ سهم گوگل) با خرید ۱۰ قرارداد اختیار فروش در قیمت ۴۹۰ دلار، شما تا سه ماهه آینده (زمان انقضای اوراق اختیار فروش) حق خواهید داشت سهام خود را در قیمت ۴۹۰ دلار به فروشنده این اوراق اختیار فروش، بفروشید.