وبینار تحلیل صورتهای مالی شرکتهای بورسی

برگزار شده

وبینار تحلیل صورتهای مالی شرکتهای بورسی

برگزار شده

توضیحات

تحلیل صورتهای مالی شرکتهای بورسی

آنچه می دانیم یك قطره است، آنچه نمی دانیم یك اقیانوس.

ایزاک نیوتن

در مرداد ماه سرگشتگی جمعی را در بازارهای سهام شاهد بودیم، فارغ از اینکه خیلی ها استراتژی سود درست انجام نداده بودند و مدیریت ریسک را جدی نگرفته بودند، بودند افرادی که حتی به سهام هایی که در دست داشتند نگاهی کردند و این سوال را از خود پرسیدند:

من چرا این سهم را خریدم؟

تایید اجتماعی خطایی بنیان کن

سیگنال خریدن هایی که در سقوط بازار کارگشا نبود و سیگنال فروشهایی که اصلا حضور نداشتند!

صورتهای مالی شرکتهای بورسی برای سرمایه گذاری مهم هستند!

بررسی دقیق این صورتها و دانش تحلیلی آنها می تواند به شما درک درستی از سهامی که در دست دارید بدهد!

در این وبینار سعی داریم به صورت اجرایی و در سطحی مطلوب به بررسی صورتهای مالی شرکتهای بورسی بپردازیم! صورتهایی که در صورت درک ماهیت آنها شما سرگشته نخواهید بود!

در صورت درک و تحلیل آنها شما می توانید استراتژی درستی را برای سرمایه گذاری اتخاذ کنید چه ارزش محور، شاخص محور و چه رشد محور!

دومین صندوق ETF دولتی که به صندوق پالایشی یکم معروف شده است شامل باقیمانده سهام دولت در 4 پالایشگاه شناخته کشور می باشد. شرکت های پالایشی اصفهان، تهران، بندرعباس و تبریز چهار شرکتی هستند که در این عرضه بزرگ حضور دارند. این شرکت ها در گروه فراورده هاي نفتي، كك و سوخت هسته اي قرار دارند.

شرکت پالايش نفت اصفهان (با نماد “شپنا”) در تابلوي اصلي بازار اول بورس قرار دارد.

در حال حاضر 7 میلیارد سهم که 13.7 درصد از کل سهام این شرکت است، در اختیار دولت قرار دارد.

شرکت پالايش نفت تبريز (با نماد “شبريز”) در تابلوي فرعی بازار اول بورس قرار دارد.

در حال حاضر 2 میلیارد سهم که 16 درصد از کل سهام این شرکت است، در اختیار دولت قرار دارد.

شرکت پالايش نفت بندرعباس (با نماد “شبندر”) در تابلوي بازار دوم بورس قرار دارد.

در حال حاضر 5 میلیارد سهم که 16.6 درصد از کل سهام این شرکت است، در اختیار دولت قرار دارد.

شرکت پالايش نفت تهران (با نماد “شتران”) در تابلوي بازار دوم بورس قرار دارد.

در حال حاضر 7 میلیارد سهم که 15.8 درصد از کل سهام این شرکت است، در اختیار دولت قرار دارد.

حال سوال این است، اگر این ثندوق ارزنده است، آیا باید سهام شرکتهای پالایشی بیشتری در سبد سهام باشد؟، بررسی دقیق صورتهای مالی می تواند برای سرمایه گذاران ارزشی و رشد محور حائز اطلاعات بسیاری باشد!

این جمله را به یاد داشته باشید:

هرچه چرخه عملیاتی بنگاهی تند تر ، نیاز به سرمایه در گردش کمتر

هرچه چرخه عملیاتی بنگاهی کند تر، تقاضای شرکت برای سرمایه در گردش بیش و بیش تر!

حال تحریم، رکود اقتصادی را به این معادله اضافه کنید و شرکتهایی که هنوز چرخه های تند تری را دارد رصد کنید!

این یک راه برای رصد صنایع و شرکتهایی است که در شرایط تورم بالا در اقتصاد ایران می توانند باقی بمانند و به سهامدارانشان در کوتاه، میان و بلند مدت بازده برسانند!

کلید سرمایهگذاری این نیست که بسنجید یک صنعت چقدر میتواند روی جامعه تاثیر بگذارد یا اینکه چقدر آن صنعت رشد خواهد کرد، بلکه باید مزایای رقابتی هر شرکت را تشخیص داد و مهمتر از همه اینکه این مزایای رقابتی چقدر طول میکشد.

«وارن بافت»

به ساختار سرمایه شرکتهای بورسی را دقت کرده اید؟

ساختار سرمایه شرکتها نشان از قرارگیری دارایی ها در مقابل بدهی ها و حقوق صاحبان سهام است!

نشان از نحوه مدیریت دارایی ها و کسب سود از آنها!

نحوه نشان دادن هنر مدریت در استفاده از فضای اقتصادی کشور!

نحوه تاب آوری شرکت در دوران رکود و تحریم ها!

بررسی دقیق ساختار سرمایه شرکتها می تواند ما را در امور زیر رهنما باشد:

ارزشگذاری

آینده رشد شرکت

نحوه تعامل شرکت با اقتصاد ایران

نحوه حرکت سهام با کاهش ارزش ریال

رشد محور بودن سهام

ارزش محور بودن سهام

نسبت بدهی به حقوق صاحبان سهام

کارکرد بدهی در اقصتصاد ایران رشک بر انگیز است! اقتصادی با متوسط تورم ۲۱ درصد در ۱۰ سال و ۱۰ درصد در ۸۰ سال! این یعنی تا می توانی بدهی ایجاد کن و البته حواست به سالهای پایین بودن نرخ تورم از بهره باشد(مثال سال ۹۳، ۹۴ و ۹۵)

بسیاری از شرکتهای بورسی با دانش به این روند اقدام به ایجاد بدهی می کند، این ایجاد بدهی ممکن است بر کارایی آنها موثر نباشد اما بر بازده حقوق صاحبان سهام آنها تاثیر بسیار دارد، یعنی بالا بردن ROE, برخی موارد بین بازده دارایی ها ROA و ROE انحرافی معنادار وجود دارد و این همان نقش بدهی است در بالا نشان دادن بازده حقوق صاحبان سهام! بازدهی که می تواند با تغییر روندها و … پوشالی شود!

مواظب بازده حقوق صاحبان سهام پوشالی باشید!

تنوعسازی گسترده زمانی لازم است که سرمایهگذار نداند در حال انجام چه کاری است.

«وارن بافت»

ضریب بتا و محاسبه آن می تواند به سرمایه گذاران در انتخاب سیاست تدافعی و یا تهاجمی در بورس کمک شایانی کند، همچنین این ضریب در وزن دهی به سبد سهام می تواند بسیار می تواند مفید و کاربردی باشد

فعالان بازار سرمایه برای استفاده از ضریب بتا در معاملات خود، باید نسبت به کاربرد آن اطلاعات کامل داشته باشند. با توجه به این موضوع، درصورتیکه بتای سهمی برابر با یک باشد، میتوان گفت تغییرات قیمت این سهام مطابق با حرکت بازار خواهد بود. در نتیجه اگر وضعیت کلی بازار سرمایه مثبت باشد، به احتمال بسیار زیاد وضعیت سهام این شرکت بورسی نیز وضعیتی مثبت خواهد داشت.

اگر بتای سهمی بزرگتر از یک باشد، در چنین شرایطی افزایش یا کاهش قیمت آن سهم، بیشتر از تغییرات بازار خواهد بود. در بازار سرمایه چنین سهامی را تهاجمی مینامند و خرید و فروش آن، ریسک بالاتری را نسبت به دیگر سهام شرکتهای بورسی دارد. از طرفی اگر بتای سهمی کوچکتر از یک و بزرگتر از صفر باشد، تغییرات قیمت سهام این شرکتهای بورسی نیز کوچکتر از روند کلی بازار خواهد بود؛ در بازار سرمایه، اینگونه سهام را تدافعی مینامند. درصورتیکه بتای سهمی برابر با صفر باشد، حرکت قیمتی آن، هیچگونه همبستگی با حرکت و روند کلی بازار ندارد و درصورتیکه بتای سهم کوچکتر از صفر باشد، حرکت قیمت سهم، خلاف جهت روند کلی بازار است. با توجه به این موضوع، هرگاه سهمی بتای بزرگتری داشته باشد، پتانسیل بیشتری برای بازدهی دارد اما ممکن است از ریسک سیستماتیک بالایی نیز برخوردار باشد. براساس تجربه، سهمی که ضریب بتای بالایی دارد، در زمان پایین آمدن قیمتها، برای معامله گزینه بسیار مناسبی محسوب میشود چون با کاهش ریسک سیستماتیک، قیمت سهم با شتاب بیشتری بالا میرود.

عوامل مهم در تحلیل صورتهای مالی شرکتهای بورسی:

* حاشیه سودMargin

* گردش دارایی هاAsset Turnover

* اهرم مالی Leverage

* بازده دارایی ها ROA

* بازده حقوق صاحبان سهام ROE

محاسبه موارد فوق بسیار ساده است اما تفسیر آنها در صنعت می تواند برگ برنده باشد!

برای اطلاعات بیشتر می توانید به کتاب تحلیل های مدیریت مالی هیگینز مراجعه کنید

همچنین در روز جمعه در خصوص تفسیر این موارد صحبت خواهد شد با مثال هایی از صنایع مختلف

صورتهای مالی و تورم!

ساختار سرمایه شرکتها از تورم تاثیر می پذیرند برخی بسیار مثبت و برخی مثبت تر، اما صورتهای سود و زیان شرکتها تاثیرات متفاوتی را تحمل می کنند!

شرکتهایی با بیشترین درگیری با اقتصاد دستوری به شدت لطمه می بینند.

برای سرمایه گذاران رشد محور و البته ارزش محور نسبت رشد صورتهای مالی شرکتهای بورسی با تورم می تواند نشانه باشد.

حال سوال این است که با وضعیت کنونی اقتصاد ایران ساختار سرمایه شرکتهای بورسی تورم را باید چگونه ببینند؟

صورتهای مالی فملی را بررسی کرده اید؟

حتما بسیاری از شما این کار را انجام داده اید؟

یکی از بهترین های بازار! با حاشیه سود عالی و بالا و سهام دلاری، و پروسه عملیاتی شسته و رفته!

ولی چرا این قدر کاهش؟ چرا بسیاری که این سهم را در قیمتهای پایین خریداری کرده بودند اقدام به فروشش به صورت هیجانی کردند؟

به نظرم عدم اعتماد به تحلیل و شرکتها می تواند بنیان افکن باشد!

فملی حداقل جزو شرکتهایی است که ارزش بازار آن و قدرت فروش شرکت و پتانسیل رشد پایدار ی بسیار بالا دارد، بسیاری از نزولهای بازار فرصتهایی بی نظیر برای توسعه سهامداری در این گونه شرکتهاست!

شرکتهایی که با تغییر شرایط سیاسی بین المللی پتاسیل عظیمی برای جویت شدن با بزرگترین شرکتهای معدنی دنیا را دارند!

صورتهای مالی شرکتهای بورسی اطلاعات مهمی را به سرمایه گذاران ارزش محور و رشد محور مخابره می کند! داده هایی که می توانند ما را در روزهای هیجانی به تصمیم درست رهنمون کنند، البته انتظار نیست میلیونها سرمایه گذار بازار سرمایه در تحلیل مالی حرفه ای باشند اما مطمئنا عمیق نشد بر صورتهای مالی می تواند مانند مرداد ماه مشکل ساز شود، سهام هایی را بسیاری فروختند که هم ارزنده بودند و هم رشد محور

ارزشگذاری شرکتها

- رویکرد درآمدی: این رویکرد متداولترین مدل برای ارزشگذاری سهام شرکتها محسوب میشود. در این رویکرد ارزش شرکت با استفاده از تنزیل خالص جریانات نقدی مورد انتظار آتی محاسبه میشود که شامل ۳ روش تنزیل جریانات نقد حقوق صاحبان سهام، تنزیل جریانات نقد شرکت و تنزیل سود تقسیمی موردانتظار آتی شرکت است.

۲- رویکرد بازار: در ارزشگذاری مبتنی بر رویکرد بازار ارزش یک شرکت با توجه به چگونگی قیمتگذاری شرکتهای مشابه، برآورد میشود. برای انجام این مقایسه، ابتدا قیمتها به ضرایبی تبدیل میشوند -استانداردسازی قیمتها- و سپس این ضرایب در میان شرکتهایی که قابلقیاس خوانده میشوند، مقایسه میشوند. قیمتها را میتوان با توجه به ملاکهای درآمد، ارزش دفتری، سود یا متغیرهای خاص صنعت استانداردسازی کرد.

۳- رویکرد دارایی: متداولترین روشهای مبتنی بر رویکرد دارایی، روش ارزش نقدشوندگی و ارزش جایگزینی است. ارزش نقدشوندگی شرکت روش متداول ارزشگذاری مورد استفاده کارشناسان رسمی دادگستری است که در آن تعیین میشود که بازار حاضر است چه مبلغی برای دارایی موردنظر بپردازد. در روش ارزش جایگزینی نیز از ارزش خرید مجدد داراییهای یک شرکت منهای میزان استهلاک فیزیکی و اقتصادی آنها (در صورتی که قابلاندازهگیری باشد) استفاده میشود.

بهطور کلی، ارزشیاب از مدلهای ارزشگذاری تنزیل جریانهای نقدی در افقهای بلندمدت و با فرض تداوم فعالیت و از مدلهای ارزشگذاری نسبی در افقهای کوتاهمدت استفاده میکند. همچنین با فرض انحلال شرکت، از رویکرد ارزشگذاری مبتنی بر داراییها استفاده میشود.

افزایش سرمایه از محل تجدید ارزیابی دارایی ها

در این روش از محل تجدید ارزیابی دارایی ها، شرکت دارایی های ثابت مشهود خود را نظیر زمین، ساختمان، ماشین آلات و تجهیزات، سرمایه گذاری ها و … را مورد تجدید ارزیابی قرار می دهند. با این کار ارزش دارایی های شرکت در ترازنامه به روز می شود. در نتیجه از آنجایی که معادله حسابداری در ترازنامه باید برقرار باقی بماند و بدهی های شرکت نیز تغییری نکرده، سرمایه شرکت باید افزایش پیدا بکند تا این معادله برقرار بماند. در این روش نیز پولی به شرکت وارد نمی شود و فقط یک عملیات حسابداری در صورتهای مالی شرکت رخ می دهد. در این روش نیز به همان مقدار که تعداد سهام شما افزایش پیدا می کند قیمت آن کاهش پیدا می کند، در نتیجه تغییری در دارایی شما رخ نمی دهد.

دقیقا زمانی که به تحلیل های دقیق مالی برای انتخاب شرکتها نیاز است بسیاری به سبب نزول بازار نا امید می شوند و از بازار خارج و یا اعتماد خود را به تحلیل ها از دست می دهند و دقت نمی کنند که در بازارهای صعودی همه می توانند سود کنند اما در بازارهای رکودی و یا نزولی شرکتهای محدودی می توانند سرمایه ما را در بازار در میان و بلند مدت رشد دهند درست در زمان خروج هیجانی بسیاری از سرمایه گذاران بسیاری از تحلیلگران حرفه ای در حال بهینه سازی سبدهایشان هستند

تعریف درجه اهرم مالی چیست؟

نسبتی که حساسیت سود هر سهم شرکت را نسبت به نوسانات درآمد عملیاتی اش، درنتیجه تغییرات ساختار سرمایه اندازهگیری میکند. درجه اهرم مالی DFL درصد تغییر EPS را برای یک واحد تغییر در درآمدها قبل از بهره و مالیات (EBIT) اندازه میگیرد

این نسبت نشان میدهد که هر چه درجه اهرم مالی بالاتر باشد، EPS نوسان پذیر تر است. ازآنجاییکه بهره (I) یک هزینه ثابت است، اهرم سودها و EPS را بزرگنمایی میکند که وقتی درآمد عملیاتی افزایش مییابد، نشانه خوبی است، اما میتواند در طول دوران سخت اقتصادی و زمانی که درآمد عملیاتی تحتفشار است، مشکلساز باشد.

سرمایهگذاری مانند مشاهده خشک شدن نقاشی یا نظاره کردن رشد چمن است. اگر نیاز به هیجان دارید به لاسوگاس بروید.

«پاول سموئلسون»

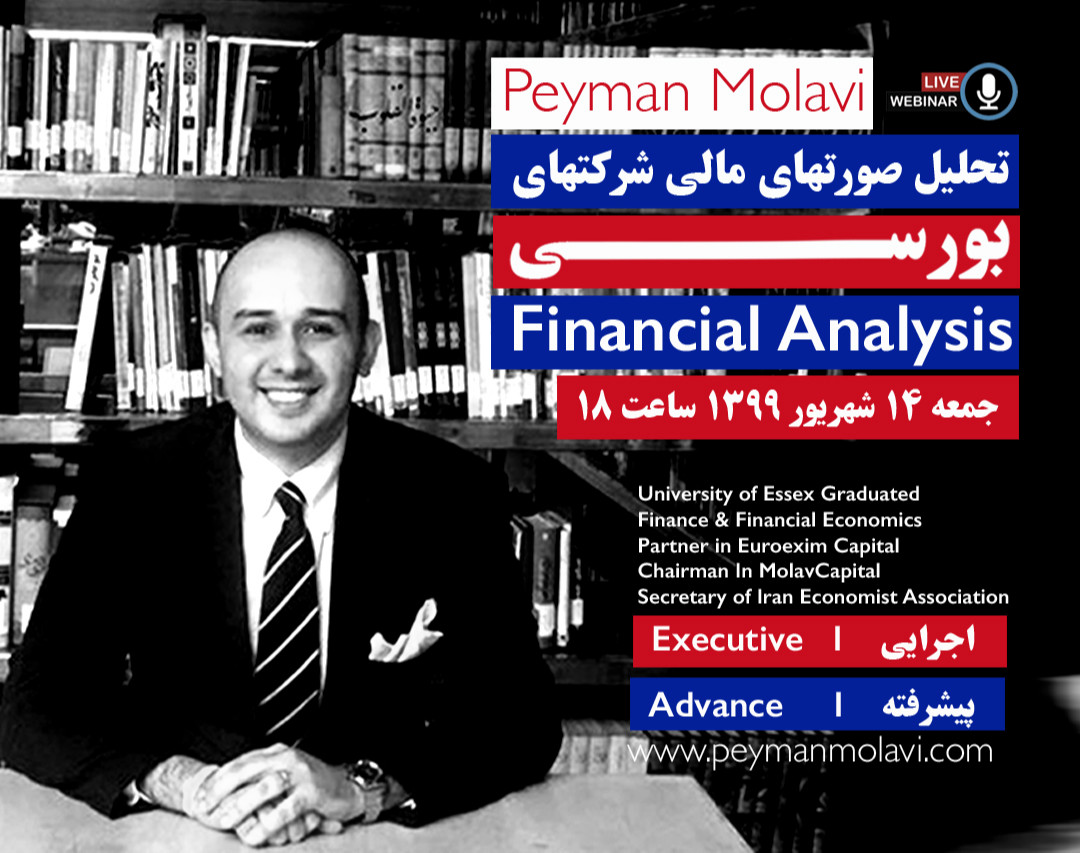

سوابق دکتر پیمان مولوی:

* بنیانگذار سرمایه گذاری مولوی

* مدیر شریک در یورواگزیم کپیتال اسپانیا

* دبیر کل انجمن اقتصاددانان ایران

* عضو اتاق بازرگانی تهران

* عضو پیوسته انجمن حسابداران خبره ایران